Tegen de trend

Countertrend-strategieën kunnen zeer winstgevend zijn. In een stijgende trend gaan countertrend-traders short, in een dalende trend kopen ze een long-positie. De Range Projectie is een strategie voor swingtraders die precies dit proberen te doen. De filosofie van deze methode is eenvoudig: het systeem zoekt naar een „grote candle“ die een meervoud van de actuele volatiliteit representeert. De auteur van de strategie, de Duitse trader René Wolfram, gaat er van uit dat deze grote candle een flink stuk van de trend strikt. In dalende trends wordt de slotkoers van deze candle minus de lengte van het lichaam van de kaars berekend. Hier gaat het systeem long. Het omgekeerde geldt natuurlijk voor short-signalen. Het is een strategie die op aandelen wordt toegepast. We hebben een aantal Europese aandelen met deze strategie getest.

Air France, daggrafiek (afbeelding 1)

Op de daggrafiek van Air France identificeert het systeem een grote bullische candle en opent een short-positie bij 8,68 (rode pijl). Een weekje later bereikt het papier het koersdoel bij 8,33 (groene pijl). We hebben hier een eerste kritiekpunt: het koersdoel (groene lijn) is kleiner dan het risico, de stop-loss-order (rode lijn).

Air France, daggrafiek (afbeelding 2)

In het tweede voorbeeld identificeert het systeem een grote bearische candle (blauwe achtergrond) en gaat dan twee dagen later long (groene pijl) bij 10,35. Vijf dagen later raakt de koers de stop-loss-order bij 9,69 (blauwe pijl). De risk reward bij deze trade lag ongeveer bij 1:1.

Deze twee voorbeelden illustreren dat deze strategie met kleine of zelfs negatieve risk rewards werkt. Dit betekent natuurlijk dat de hitrate uitstekend moet zijn (ver boven de 70 %) om winstgevend te kunnen werken. We hebben daarom voor Air France een backtest voor de laatste 13 jaar doorgevoerd.

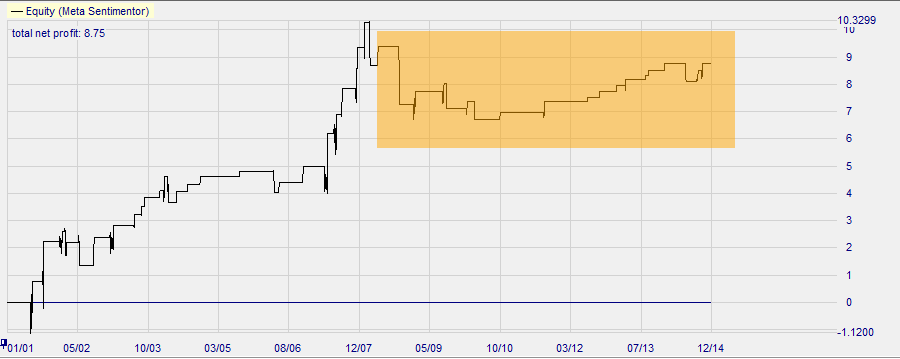

Equity curve Air France, 2001-2014

Het resultaat is weliswaar positief, er is een winst van bijna 9 euro per aandeel maar het systeem bevindt zich nu al 7 jaar in een drawdown.. (oranje zone) Geen enkele trader zal deze prestatie dulden natuurlijk. We wilden meer weten en deden backtests voor een aantal aandelen uit verschillende Europese landen en sectoren.

Heineken evaluatie 2001-2014

De backtest voor het aandeel Heineken van 2001 tot 2014 ziet er niet veel beter uit. Er was weliswaar winst (geel: 2,01 euro in 13 jaar!) maar het gemiddeld verlies (rood) is duidelijk hoger dan de gemiddelde winst (groen). Ook de hoge hitrate (groene pijl) kan het resultaat niet echt opkrikken. Verdere backtests voor deze periode in het Duitse aandeel Daimler leverden een eindresultaat van -7,35 euro met een maximale drawdown van 14,95 op! Bij Allianz was het resultaat nog slechter: -29,36. Het beste resultaat verkregen we in het Italiaanse aandeel Pirelli. Hier was er een winst van 2,77 euro (na 13 jaar!), maar ook hier lag de drawdown boven de 50 %.

Conclusie

Alhoewel deze strategie in enkele aandelen licht winstgevend was (Heineken, Pirelli, Air France) moeten we zware verliezen vaststellen in andere aandelen ( Daimler, Allianz). In het aandeel Axa was het systeem ook het slachtoffer van een gap down. Een verlies van maar liefst 21,31 euro, waarvan zich het systeem gedurende 13 jaar niet meer herstelde. Dit openbaart natuurlijk een verborgen risico.. Aangezien deze strategie maar weinig trades genereert (2-3 per jaar) moet de evaluatie natuurlijk met een korreltje zout worden genomen. De tendens is echter duidelijk: de gemiddelde verliezers zijn meestal dubbel zo groot als de gemiddelde winnaars. De hitrate kan dit manko in heel wat aandelen niet opvangen.

De volledige beschrijving van de strategie vindt u hier: